近日,重磅推出《2018教育行业年度投融资报告》,该报告承载着上千组数据、五万多字文字解析。

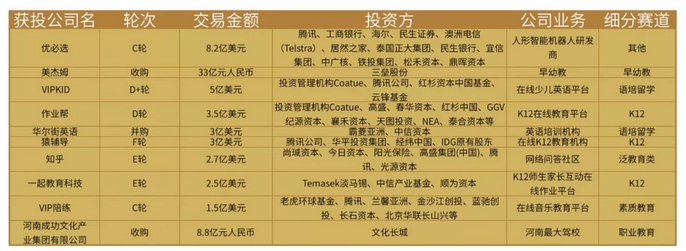

在此,我们分别对一级市场十大融资事件及二级市场十大并购案进行了分析,在报告所统计的 2018年十大融资事件中,优必选以 8.2 亿美金高居榜首,还有 VIPKID 完成 5 亿美元 D 轮融资,作业帮获 3.5 亿美元 D 轮融资……毋庸置疑,教育行业是一个备受资本青睐、现金流飞速流转的领域。

在二级市场的十大并购案中,中公教育与美杰姆的重组案成功通过,顺利登陆A股,而启德与神州数码的交易则宣布夭折。

· K12赛道融资事件最多

2018年一级市场十大融资事件涉及公司分别为优必选、美杰姆、VIPKID、作业帮、华尔街英语、猿辅导、知乎、一起教育科技、VIP陪练、河南成功文化产业集团有限公司,涉及赛道有语培留学、早幼教、K12、素质教育、泛教育类、职业教育和其他。

其中K12赛道融资事件数最多,占到了3起,作业帮、猿辅导、一起教育科技均获得了10亿元人民币以上的融资。

2018年,紧锣密鼓的整顿让K12行业处于紧张的压力之下,预收费三个月、教师资质、公办校老师兼职、消防通道、课程大纲等规定,成为教培行业严卡严落实的关键点。同时,在线学习类的教育公司也在层层新规的规范中产生动荡。

11月26日,教育部办公厅、国家市场监管总局办公厅、应急管理部办公厅联合拟定《关于健全校外培训机构专项治理整改若干工作机制的通知》,通知强调,要按照线下培训机构管理政策,同步规范线上培训机构;线上培训机构所办学科类培训班的名称、培训内容、招生对象、进度安排、上课时间等必须备案;必须将教师的姓名、照片、教师班次及教师资格证号在其网站显著位置予以公示。省级教育行政部门要联合工信、网信等相关部门,加强对线上培训内容的监管。

2019年初,教育部办公厅发布《关于严禁有害APP进入中小学校园的通知》,通知要求,立即开展全面排查,严格审查进入校园的学习类APP;各地要建立学习类APP进校园备案审查制度,按照“凡进必审”、“谁选用谁负责”、“谁主管谁负责”的原则建立“双审查”责任制,学校首先要把好选用关,严格审查APP的内容及链接、应用功能等,并报上级教育主管部门备案审查同意。

在严管的背景下,K12在线教育的行业门槛进一步提高,行业也进入洗牌期,整体向头部机构靠拢。同时,K12赛道也在B端和C端的探索渗透下,涌现出新的机会和发展趋势。

· 大额融资背后,语培行业将如何发展?

语培留学领域的两起大额融资事件分别来自VIPKID及华尔街英语。D 轮的5亿美元融资,让VIPKID成为红杉资本中国基金首个“5连投”的创业公司,并且连续三次获得云锋基金投资。在融资数字变大的同时,VIPKID也在悄然改变:比如开始强调产品概念,向K12应试培训靠拢。

· 美杰姆成功登陆A股

在早幼教领域,2018年11月28日,美杰姆公司领取了新的营业执照、完成股东变更登记。至此,自今年年初启动之始就备受教育行业和资本市场瞩目的“早教并购第一案”收官,儿童早期教育龙头品牌“美杰姆”正式登陆A股,成为上市公司三垒股份的核心业务之一。三垒股份从制造业起家,2017年2月收购楷徳教育切入教育产业,形成“制造业 教育”双主营格局。

上市公司力求跨界教育,以投资早幼教内容、服务提供商,扩张自己的势力范围,早幼教领域也已经出现独立IPO景象。2018年11月,以母婴电商服务切入早幼教的宝宝树赴港上市,成为内地第一家冲击港股IPO的母婴领域企业。

· 素质教育、泛教育、其他赛道占有一席之地

泛教育领域的知乎在2018年8月获得了2.7亿美元E轮融资,从知识付费自身的发展来看,内容不够深、系统化不足仍然是行业面临的问题。同时,这个领域历经两三年的发展,已经从最火的商业财经、技能培养,向更多、更丰富的细分领域扩展,随着大众化知识的普及,垂直化、细分化将成为未来知识付费领域的基本趋势。

在其他赛道,优必选在2018年5月宣布完成8.2亿美元的C轮融资,该轮融后估值达50亿美元。近日,优必选创始人周剑在接受媒体采访时公开透露,优必选C 轮融资即将到位,之后会在合适的时间公布,投后估值100亿美金。

在该赛道中,教育机器人产品在历经更新迭代之后,能够根据用户需求、组合模块部件和自由编写程序,人机交互界面、材质、造型设计等方面更加贴合用户心理和使用习惯,逐步朝着培养学生综合能力、提高学生的信息技术能力和在数字时代的竞争能力的方向发展。

·近三年二级市场十大并购案对比

2018年教育行业二级市场的十大收并购案总额有276.91亿元,而2017年教育行业二级市场的十大收并购案总额有137.30亿元,2016年二级市场十大并购案总额有193.42亿元。2018年十大收并购案总额是2017年的2倍。

2018年十大收并购案总额虽多,但大单收并购事件的比重却在逐年下降。以交易金额15亿元为基准,2016年十大收并购事件中,有6起15亿元以上的大单事件,位于榜首的是四通股份拟45亿元收购启行教育,未获批通过;2017年有3起,位于榜首的是神州数码拟46.5亿元收购启行教育,后来该重组事件宣告终止;而2018年仅有2起,位于榜首的是中公教育拟185亿元借壳亚夏汽车,而后获批通过。

值得注意的是,2018年虽然只有2起大单收并购事件,但是这2起都获批通过,分别是中公教育成功借壳亚夏汽车,三垒股份收购美杰姆。从这三年的情况来看,2018年15亿元以上的大单收并购事件通过率最高。近三年,大额收并购事件的过会率并不高,与监管层加强审核力度、公司持续盈利能力存疑等方面有关。

根据WIND数据统计,2018年,证监会并购重组委共审核了144起上市公司重组申请,其中有122家通过,即2018年并购重组审核过会率为84.72%。值得注意的是,2018年并购重组审核通过率明显高于IPO审核通过率。与2017年同期相比,审核项目和通过率均有下降。2017年,一共有176家企业的并购重组项目经证监会审核,其中161个项目通过,过会率为91.48%。

2018年职业教育领域依然备受青睐。十大收并购事件中有三起属于职业教育领域,分别是中公教育借壳亚夏汽车、文化长城收购河南成功文化产业集团、海航控股收购天羽飞训。而在2017年的十大并购案中,职业教育领域和教育信息化领域的收并购事件各占三起。在2016年的十大并购案中,K12领域的收并购事件占到了3起,职业教育和教育信息化领域的收并购事件各占两起,幼教领域占到1起。相比于前两年,比K12有更大想象空间的职业教育和教育信息化领域慢慢变成上市公司的“重仓区”。

·中公与美杰姆:2018年两起过会的收并购事件

2018年中公教育以185亿元借壳亚夏汽车,成为近三年以来最大数额的收并购事件。中公教育成立于1999年,是一家专注于非学历职业就业培训服务提供商,提供公务员、事业单位、教师等职业就业能力培训。

2018年11月,中公教育借壳亚夏汽车过会;2019年1月,亚夏汽车发公告称,拟将证券简称由原来的“亚夏汽车”变更为“中公教育”。亚夏汽车更名意味着公司主营业务转型进入教育培训行业,中公教育借道成为A股职业教育龙头。

一方面民促法送审稿的落地为职教领域扫清了资本证券化的障碍,职教板块处于政策红利期;另一方面伴随着互联网产业发展的变化与人才需求,新兴互联网职业技能培训、职前教育市场等的兴起,也正在改变行业格局。

2018年,三垒股份以33亿元收购早教龙头美杰姆,位列十大收并购事件第二名。美杰姆主要在中国境内从事“美吉姆”品牌早教中心的相关运营及服务支持。交易完成后,三垒股份将通过美杰姆主要从事美吉姆早教中心加盟授权业务以及经营旗下美吉姆早教中心。

自2015年以来,早幼教领域一直成为上市公司的“重仓”点。威创股份和秀强股份都是从2015年起切入教育领域。威创股份通过收购红缨教育和金色摇篮切入幼教领域,进而布局“电子视像业务 教育业务”双主业;秀强股份通过收购全人教育切入教育,收购之时全人教育旗下有17所幼儿园办学实体。幼儿园被认为是最容易实现商业价值、现金流较好且有刚需的产业,因此成为上市公司“最爱”的教育资产之一。

2018年11月,《中共中央 国务院关于学前教育深化改革规范发展的若干意见》发布,意见要求规范小区配套幼儿园建设使用,并对小区配套幼儿园规划、建设、移交、办园等情况进行治理,要求城镇小区配套幼儿园办成公办园或委托办成普惠性民办园,不得办成营利性幼儿园。

这也意味着,上市公司通过收购营利性幼儿园资产扩大规模的这条路或被彻底堵死。对于经营中高端营利性幼儿园的公司而言,其盈利空间也会受到大幅压缩。“幼教”虽曾是不少上市公司涉足双主业的“最爱”,但已今非昔比。

2016、2017年开始有多家上市公司通过收购多种类型的教育资产布局双主业,如教育信息化、职业教育、K12等。直到2018年,上市公司不仅把业务触角伸向教育资产,而且还通过收并购、设立教育产业基金等多种方式扩充其教育产业链布局。

·启德教育两次“折戟”

神州数码对启行教育的重组始于2017年12月,原定拟46.5亿元购买启行教育100%股权。期间经历了两次重组问询,收购金额与股权也发生了变化,其金额调整为36.95亿元,收购股权调整为79.45%。2018年10月12日,中国证监会依法对该发行股份购买资产并募集配套资金申请作出不予核准的决定。

神州数码方面表示,由于重大资产重组历时较长,在继续推进重大资产重组的过程中,交易各方未能就核心条款达成一致。

这并不是启德教育第一次冲刺资本市场。早在2016年6月,启德教育就筹划与四通股份重组,以实现上市。当时披露的收购金额与股权是:四通股份拟45亿元收购启行教育100%股权。但是由于资本市场环境不成熟等多方面条件的限制,2017年2月启德与四通股份的重组被爆“流产”。

从2016年到2018年,启德教育为期三年的“资本化”长跑暂时告一段落。经历了两次在A股市场上的“收购折戟”之后,启德教育何时会重启上市之路?